火熱期:大單頻出與分銷寡頭

2004年~2005年是中國投影機市場的火熱年代,這個火熱年代的特點是大單頻出。從2004年的“百億工程” (農(nóng)村中小學(xué)現(xiàn)代遠(yuǎn)程教育工程)開始,市場中出現(xiàn)了一批超大規(guī)模的標(biāo)單。2004年最大一單被愛普生拿到,愛普生中標(biāo)河南省農(nóng)村中小學(xué)現(xiàn)代遠(yuǎn)程教育工程試點工作項目845臺投影機采購。2005年最大一單被夏普拿到,夏普和神州數(shù)碼在河北遠(yuǎn)程教育項目一次性中標(biāo)1332臺。

即使市場中出現(xiàn)了1公斤以下的產(chǎn)品,工程用投影機依然擁有固定的市場需求。

在用戶采購模式變化的同時,中國投影機渠道模式也開始悄悄發(fā)生變化。標(biāo)志性事件是,2003年11月,神州數(shù)碼與NEC公司簽署了投影機戰(zhàn)略合作協(xié)議,此舉改變了投影機廠商和渠道商“一夫一妻”制的模型。從此神州數(shù)碼開始了投影機的“大銷售時代”,之后神州數(shù)碼陸續(xù)代理了3M、夏普、奧圖碼、Acer、愛琪等品牌。鴻合在與日立合作多年之后也代理了三菱、卡西歐。對于這樣的變化,神州數(shù)碼認(rèn)為,國際投影機廠商之間的技術(shù)和實力差距并不大。神州數(shù)碼可以通過規(guī)模銷售占據(jù)更大的市場份額。

神州數(shù)碼代理了東芝、NEC、3M、夏普等品牌,鴻合代理了日立、三菱、卡西歐,大恒代理了ASK、富可視。從2004年的市場份額看,三家總代理商占領(lǐng)了50%~60%的市場份額,其中僅神州數(shù)碼的市場份額就達(dá)到30%左右,反觀上游供貨商,排名第一的愛普生市場份額也只有12%。此時中國投影機市場出現(xiàn)了獨特的風(fēng)景線,在產(chǎn)品品牌沒有出現(xiàn)壟斷之前首先出現(xiàn)了分銷壟斷寡頭。鴻合科技副總裁張樹江表示,如果單從各總代理的銷售量上判斷,是已經(jīng)出現(xiàn)了一點壟斷的“味道”。從目前形式看,這個格局短期內(nèi)還不可能被打破。唯一的可能性是,神州數(shù)碼、鴻合或其他投影機專業(yè)代理商繼續(xù)加大投入,來打破現(xiàn)有的均衡。

也正是因為大單頻出,投影機的總代理開始注重與SI合作,這些SI可能一年只與廠商合作一次,但一次的銷售量就能達(dá)到1000~2000臺。

在教育市場快速發(fā)展的同時,商業(yè)市場份額也迅速竄升。明基等品牌的產(chǎn)品開始帶有明顯商務(wù)特性。市場中出現(xiàn)了無線投影和網(wǎng)絡(luò)投影。當(dāng)然在商業(yè)市場有突出表現(xiàn)的不只有DLP陣營的品牌。中國商業(yè)市場三大品牌各有其特點。索尼依靠品牌拉力;東芝依靠神州數(shù)碼的強勢渠道;明基依靠準(zhǔn)確的產(chǎn)品定位和性價比。此時,PC、筆記本渠道進(jìn)入投影機零售圈,紅日、雨辰、合雍、恒昌等零售商逐漸樹立了自己的影響力,這些零售商月銷量均達(dá)到500~600臺。

在DLP與LCD陣營的競爭中,LCD陣營的上游廠商下了一著似乎不太高明的棋。2005年,愛普生和索尼兩家廠商因為看好歐美的液晶背投電視市場,而將大部分液晶面板的產(chǎn)能轉(zhuǎn)移到背投市場,很多傳統(tǒng)LCD品牌因得不到足夠的液晶面板而轉(zhuǎn)投DLP陣營。2005年是DLP技術(shù)最紅火的是一年,市場份額超過40%。

明基投影機

明基投影機 堅果投影機

堅果投影機 科視投影機

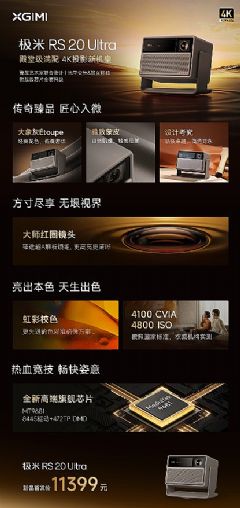

科視投影機 極米投影機

極米投影機 SONNOC投影機

SONNOC投影機 寶視來投影機

寶視來投影機 視美樂投影機

視美樂投影機 當(dāng)貝投影機

當(dāng)貝投影機 哈趣投影機

哈趣投影機 WAP手機版

WAP手機版 建議反饋

建議反饋 官方微博

官方微博 微信掃一掃

微信掃一掃 PjTime

PjTime