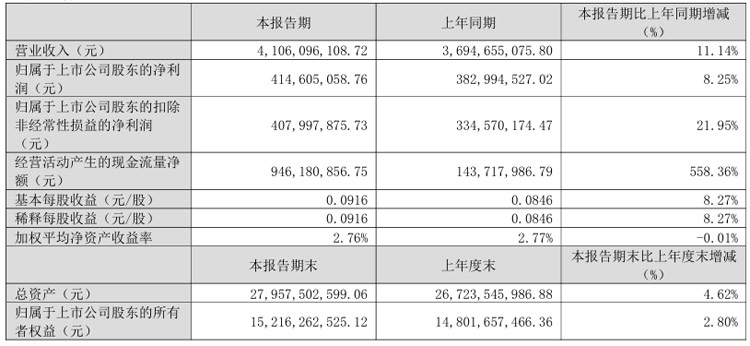

兆馳股份4月26日披露2024年一季度報告。報告期內,營業總收入41.06億元,同比增長11.14%;歸母凈利潤4.15億元,同比增長8.25%;扣非凈利潤4.08億元,同比增長21.95%。

2023 年經過對Mini LED 垂直產業鏈的戰略性開拓,公司LED產業鏈各環節取得了顯著的業績提升。

2024 年第一季度,在合并歸母凈利潤口徑中,LED產業鏈的貢獻占比首次單季度內超過50%。

在Mini RGB 直顯與Mini LED背光這兩個細分賽道中,公司同樣展現出卓越的競爭力。2023年至今,通過戰略性開拓,公司在核心原材料芯片端與終端應用方面均取得了行業領先地位:

(1)在Mini RGB芯片方面:目前,公司Mini RGB芯片單月出貨量10000KK組,市場占有率超過50%。

(2)在COB直顯終端方面:報告期內,公司COB直顯實現單季度收入2.95億,實現收入同比大幅增長。2023年以來,公司通過技術、工藝創新,成功實現了生產成本直線下降,使得主力點間距的產品價格同比下降一半至三分之二;同時,自投產以來,公司還同步提升了現有產線的產能利用率與新產線的擴產,開拓了多種產品,滿足不同市場客戶的需求,推動Mini LED顯示應用市場發展。

截止2024年4月,公司COB月產出為16000平米(以P1.25點間距測算),同比增長400%以上。

Mini LED 顯示在2023年迎來了商用化元年,并已進入偏向于消費級市場,逐步應用在100寸以上的商用顯示、會議顯示、教育顯示、家庭影院等超大尺寸顯示應用。

(3)在Mini LED背光模組方面:公司成功開拓了國內外主要客戶,Mini LED電視背光模組的新增訂單已逐步出貨,并與芯片業務協同,助力電視ODM完成Mini LED電視份額的開拓。

主要會計數據和財務指標發生變動的情況及原因如下:

1、交易性金融資產較年初增長6,800萬元,增長33.36%,主要原因系報告期內購買結構性存款增加所致;

2、應收票據較年初增長7,702.41萬元,增長30.17%,主要原因系報告期內收入增加、對應客戶支付票據增加所致;

3、應收款項融資較年初增長25,055.07萬元,增長65.03%,主要原因系報告期內收入增加、對應客戶支付票據增加所致;

4、預付款項較年初增長6,871.80萬元,增長72.77%,主要原因系報告期內預付材料貨款增加所致;

5、短期借款較年初增長77,432.10萬元,增長71.72%,主要原因系報告期內融資款項增加所致;

6、應付職工薪酬較年初下降6,638.72萬元,下降32.68%,主要原因系報告期內支付上年薪酬所致;

7、財務費用較去年同期下降2,205.07萬元,下降59.45%,主要原因系外幣匯率波動所致;

8、其它收益較去年同期增長2,605.84萬元,增長45%,主要原因系報告期內政府補助增加所致;

9、投資收益較去年同期增長26.77萬元,增長47.46%,主要原因系報告期內銀行產品收益增加所致;

10、信用減值損失較去年同期下降1,242.34萬元,下降855.80%,主要原因系報告期內收回應收款項所致;

11、資產減值損失較去年同期下降94.65萬元,下降140.50%,主要原因系報告期內存貨可變現凈值變動所致;

12、資產處置收益較去年同期下降10.83萬元,下降196.38%,主要原因系報告期內資產處置所致;

13、營業外支出較去年同期增長269.50萬元,增長582.12%,主要原因系報告期內非流動資產報廢增加所致;

14、所得稅費用較去年同期增長2,402.48萬元,增長4,307.73%,主要原因系報告期內公司利潤增長所致;

15、少數股東損益較去年同期增長2,169.54萬元,增長123.71%,主要原因系報告期內合并報表項下非全資子公司利潤增加所致;

16、經營活動產生的現金流量凈額較去年同期增長80,246.29萬元,增長558.36%,主要原因系報告期內收回期初應收款項與購買商品接受勞務支付的現金減少所致;

17、投資活動產生的現金流量凈額較去年同期下降153,012.67萬元,下降239.17%,主要原因系報告期內定期存款增加所致;

18、籌資活動產生的現金流量凈額較去年同期下降100,819.68萬元,下降56.55%,主要原因系去年同期收到融資租賃款所致;

飛利浦LED屏

飛利浦LED屏 聯建光電LED屏

聯建光電LED屏 威創小間距

威創小間距 洲明小間距

洲明小間距 AET小間距

AET小間距 奧拓LED屏

奧拓LED屏 aoc

aoc 青松光電LED屏

青松光電LED屏 WAP手機版

WAP手機版 建議反饋

建議反饋 官方微博

官方微博 微信掃一掃

微信掃一掃 PjTime

PjTime