集微咨詢(JW insights)認為

伴隨10+代線產能陸續釋放,四大產業區域將加速推動全球顯示產業格局變化。

十四五期間,新型顯示產業紅利將進一步持續,并推進Micro LED迅速發展。

我國面板產業鏈間整合趨勢明顯,將加速競爭者優勝劣汰,資源向頭部企業集中。

中國在布局平板顯示產業的初期一度面臨“缺芯少屏”的局面,顯示面板曾是中國第四大進口產品。

但伴隨技術發展與產業布局,中國新型顯示產業規模保持穩步增長態勢,從2012年的740億元增長至2019年的3725億元,年均增長率超過20%。2020年,我國新型顯示產業直接營收4460億元,全球占比達到了40.3%,產業規模位居全球第 一。僅“十三五”期間,我國面板產線建設投資共8000億元。截至2020年底,總產能較2015年底增長140.9%。

四大產業集聚區優勢突出

中國新型顯示產業經過十多年的發展建設,初步形成了環渤海地區、長三角地區、東南沿海地區以及成渝鄂地區的產業分布格局。四大地區在TFT-LCD、AMOLED面板生產線領域的擁有已建或在建的G10.5/11代TFT-LCD產線5條,G8.5/8.6 TFT-LCD產線17條。產業集聚效應、龍頭帶動效應明顯。

集微咨詢(JW insights)認為,全球液晶電視面板加速向第8.5代線至第10+代線轉移,而面板產能則更加向中國地區聚集。隨著未來我國10+代線產能陸續釋放,四大產業區域將加速推動全球顯示產業格局變化。

但伴隨我國新型顯示產業迅速發展,新型顯示材料仍面臨:關鍵材料對外依存度高、部分產業“小、雜、散”問題突出、高端產品自給率不高,高端應用的自主保障能力不足等境況。

政策推動因素顯著

我國新型顯示產業發展歷程中,政策環境的推動因素顯著。我國重視新型顯示產業的發展,出臺了《國家中長期科學和技術發展規劃綱要(2006—2020 年)》、《2014-2016年新型顯示產業創新發展行動計劃》等文件。在國家科技重大專項、863 計劃、973 計劃、國家科技支撐計劃、國家重點研發計劃等國家級科技和產業計劃的持續支持下,我國已經從最初的顯示屏幕完全依賴進口發展為目前具有較高的自給率。

作為“十四五”開局之年,伴隨各地十四五規劃與相關政策發布,新型顯示產業政策紅利有望持續。從多省市出臺的政策來看,Micro-LED、基礎突破、核心技術、產業鏈條等成為高頻關鍵詞。

Micro-LED顯示器具有自發光、高效率、低功耗、高集成、高穩定性和全天候工作的優點,是下一代顯示技術的主流方向。在Mini/Micro-LED 顯示方面,國內重點研究 GaN 外延材料、有源基板材料、用于巨量轉移和彩色化顯示的特種顯示材料,進入Micro-LED領域的相關單位既有京東方、華星光電、天馬、維信諾、惠科等顯示面板企業,又有利亞德、三安光電、國星光電、華燦、乾照光電、瑞豐光電、鴻利顯示等LED企業,還有康佳、創維等終端品牌企業。

但國內現有技術尚不能完全滿足Micro-LED技術的發展需求。目前在材料和器件的研發方面存在技術瓶頸,面向產業應用的巨量轉移技術仍未完全掌握,滿足Micro-LED量產要求的MOCVD等裝備還完全依賴進口。

集微咨詢(JW insights)認為,伴隨十四五期間政策進一步出臺,新型顯示產業紅利將進一步持續,推進Micro-LED迅速發展。

此外,面對關鍵材料對外依存度高、高端應用的自主保障能力不足等現存問題,各地政策對應提出“提高配套能力、打造自主核心技術體系、完善產業應用鏈條”等關鍵詞,集微咨詢(JW insights)認為,十四五期間,地方政策將進一步促進加強資源要素集聚和整合,推動產業向價值鏈中高端躍進。加強基礎突破,鼓勵企業加大技術創新投入,引導面板企業和配套企業建立深入合作機制;推動材料、技術、裝備的國產化轉變,提升新型顯示產業的核心競爭力,以確保我國顯示產業的自主可控安全發展。

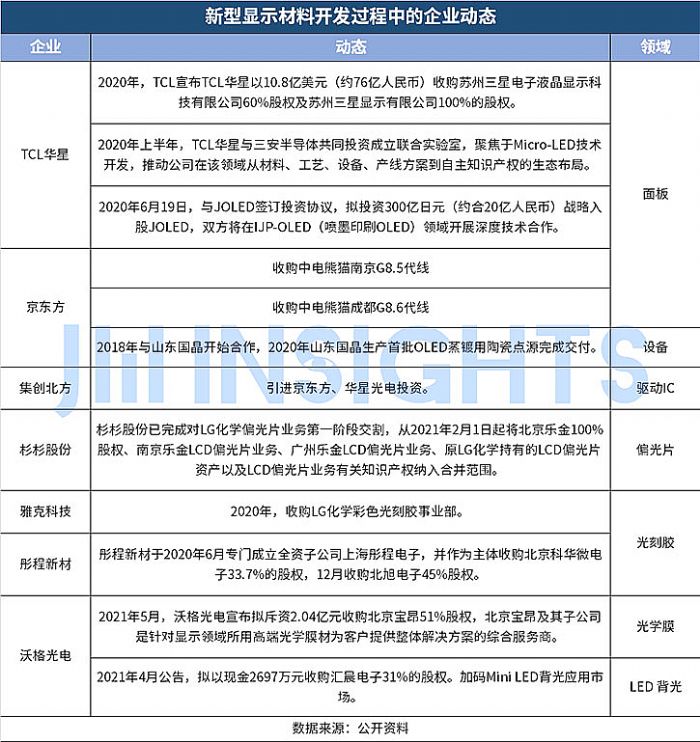

并購整合趨勢明顯

新型顯示材料的開發過程中,客觀存在周期長、投資大、爬坡慢、國內企業的經營發展壓力較大等因素。對部分企業而言,先期的技術積累和研發耗費了大量資源和資金,而持續高額投資構成了極大挑戰。

近兩年,我國面板產業鏈間整合趨勢明顯,京東方與中電熊貓、TCL華星與蘇州三星并購塵埃落定,大陸兩大面板巨頭份額持續提升并進一步占據主導地位,無論是對下游客戶或是對上游供應商的議價能力均有望明顯提升,規模效應進一步顯現。

集微咨詢(JW insights)認為,面板行業鏈加速向中國轉移趨勢顯著,近年持續的產業周期低谷和本輪疫情影響進一步加速了競爭者優勝劣汰,資源向頭部企業集中。而中國面板產能在全球的占比持續提升,也將吸引全球顯示產業鏈上游資源進一步向中國大陸轉移。

除面板龍頭廠商以外,面板產業鏈內整合趨勢持續,如2020年杉杉股份并購LG偏光片業務,2021年沃格光電收購北京寶昂51%股權,涵蓋偏光片、LED背光、光學膜、彩色光刻膠等細分領域。面對本地化配套率需求,中游面板廠商也在加大力度扶持上游配套企業并進行業內合作,以進一步謀劃技術突破,以山東國晶為例,作為顯示面板蒸鍍機的核心部件,其自2018年與京東方展開合作,并成功研制OLED蒸鍍用陶瓷點源。

Vtron威創拼接墻

Vtron威創拼接墻 臺達拼接墻

臺達拼接墻 飛利浦液晶拼接墻

飛利浦液晶拼接墻 aoc

aoc cisone啟沃

cisone啟沃 WAP手機版

WAP手機版 建議反饋

建議反饋 官方微博

官方微博 微信掃一掃

微信掃一掃 PjTime

PjTime